Jak tvořit rezervy a vykročit k finanční prosperitě?

Už se vám někdy stalo, že jste na něco neměli peníze a museli jste se toho vzdát nebo jste byli nuceni si půjčit? V tomto článku prakticky rozebereme, jak tomu předejít díky efektivní tvorbě rezerv.

Proč tvořit rezervy?

Finanční rezerva má několik praktických využití a dává velký smysl ji mít. Dostatečná finanční rezerva nás ochrání před nečekanými výdaji, jako je například výměna pračky nebo oprava auta. Také nás může zachránit při poklesu příjmů například kvůli zdravotním problémům a pracovní neschopnosti. V neposlední řadě slouží rezervy k tvorbě majetku a dosahování svých finančních cílů, jako je vysněné vlastní bydlení, vzdělání dětí nebo pohodová penze.

Krátkodobá rezerva

Krátkodobá rezerva, často nazývána „železna rezerva“ by nám měla mimo jiné zajistit klidný spánek. Z této rezervy můžeme vybírat kdykoli je to potřeba a pokrýt tak nečekané a náhlé finanční výdaje. Tuto rezervu tvoří prostředky s očekávanou dobou použití do 3 let.

Jak velká by měla být krátkodobá rezerva?

Uvádí se, že by tato rezerva měla ideálně činit alespoň pětinásobek průměrných měsíčních výdajů domácnosti. Nicméně to je „jen“ ekonomická poučka a v ideálním případě by si měl každý spočítat individuálně, jakou potřebuje krátkodobou rezervu.

Výpočet by měl zahrnovat nutné výdaje domácnosti a také zohlednit pokrytí rizik v životním i majetkovém pojištění. Není-li z nějakého důvodu pojištěn váš majetek nebo příjem, je potřeba mít dostatečně vysoké rezervy na pokrytí všech výdajů v případě, že se majetek poškodí nebo přijdete o příjem.

Kde držet krátkodobou rezervu?

Peníze v této rezervě by měly být likvidní, tedy velmi rychle dostupné. Proto je vhodné tuto rezervu držet v konzervativních krátkodobých investicích nebo na spořicím účtě, kde dosáhneme nižšího zhodnocení, ale za to budou vložené prostředky méně kolísat a nebude hrozit razantnější propad hodnoty rezervy. Mrkněte na naše aktualizované srovnání spořicích účtů.

Střednědobá rezerva

Střednědobou rezervu tvoří pro většinu lidí cíle jako je základ na vlastní bydlení, peníze na rekonstrukci, studia dětí, vysněná dovolená nebo auto. Do této rezervy totiž patří všechny prostředky, které předpokládáme využít nejdříve za 4 roky a nejpozději za 9 let.

Jak tvoří střednědobou rezervu Češi?

Přesto že je tato rezerva klíčová pro splnění střednědobých cílů, mnoho lidí ji tvoří špatně a nebo dokonce vůbec. V Česku je dlouholetou tradicí držet tuto rezervu na běžném nebo v lepším případě spořicím účtě či stavebním spoření. Většinou se ale zdaleka nejedná o nejlepší způsob, jak si tuto rezervu tvořit.

Na spořicích účtech jsou sice v době psaní tohoto článku vysoké úroky, ale ty se v čase mohou měnit a během dvou let mohou být na zcela jiné úrovni. Z toho důvodu spořicí účty využijte spíše na krátkodobou rezervu.

Pozor na stavební spoření

Stavební spoření za dobu své existence již prošlo několika úpravami. Zpravidla se vždy jednalo o snížení státní podpory, která je od roku 2024 snížena na 5 % z ročního vkladu, maximálně však 1000 Kč. Celkový výnos ze stavebního spoření nemusí být vždy úplně tristní, ale největší nevýhodu vidíme v „povinném“ dodržení zpravidla šestileté doby spoření. Pokud se rozhodnete nebo jste donuceni okolnostmi vybrat stavební spoření dříve, přijdete o veškerou státní podporu. Navíc si na peníze počkáte i několik měsíců.

Kde tvořit střednědobou rezervu?

Pro ty, kteří chtějí mít své peníze do dvou týdnů k dispozici a nechtějí se vázat na nějakou „šestiletku“, může být dobrou volbou třeba dluhopisový nebo realitní fond. Výnos zde sice není zaručen, ale při dobrém výběru fondu a správném nastavení, není problém překonat výnos stavebního spoření a zachovat si zároveň potřebnou volnost. Na srovnání realitních fondů se můžete podívat zde.

Dlouhodobá rezerva

Dlouhodobou rezervou jsou pro většinu lidí prostředky z nichž plánují čerpat rentu v penzi a přilepšit si tím k ne příliš velkému důchodu od státu. Tato rezerva někdy také slouží k zajištění potřeb dětí nebo splnění vašeho celoživotního snu. Dlouhodobou rezervu tvoří prostředky s očekávanou dobou použití za 10 a více let.

Kolik odkládat do dlouhodobé rezervy?

Jedna známá ekonomická poučka uvádí, že do této rezervy bychom měli dávat alespoň 10 % svých čistých příjmů. Nakonec ale vždy záleží na tom, jak velkou chceme tuto rezervu vybudovat a jaké cíle si díky ní chystáme splnit. Jinak bude k této rezervě přistupovat člověk, který chce v důchodu cestovat, užívat si života a zabezpečit své děti a jinak někdo, kdo plánuje skromnou penzi v malé chalupě na samotě u lesa.

Většina Čechů prodělává

Z nejnovějšího průzkumu Indexu prosperity a finančního zdraví vyplývá, že si dlouhodobou finanční rezervu aktuálně nevytváří 27 % Čechů ve věku 18–65 let. Dále dle výzkumu 65 % z lidí, kteří si tuto rezervu tvoří, ji drží na spořicím účtě. Jak je uvedeno výše, spořicí účet je vhodný zejména na tvorbu krátkodobé rezervy, díky jeho okamžité likviditě. V dlouhém období však spořicí účet nepřekoná inflaci, což znamená, že v reálné hodnotě peněz střadatelé chudnouLikvidita = ukazatel, jak rychle lze proměnit „investici“ na peníze

Vliv inflace na rezervy

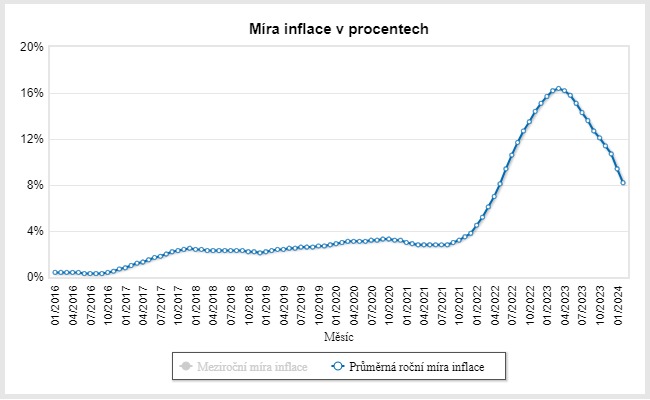

Inflace je ztráta kupní síly peněz v čase zpravidla vlivem zdražování. Pro zdravou ekonomiku státu je určitá míra inflace důležitá, protože motivuje občany i firmy ke spotřebě (utrácení peněz) a tím roste ekonomika státu. Česká národní banka považuje za „zdravou“ roční nárůst cenové hladiny o 1–3 %. Z dlouhodobého hlediska se reálně průměrná roční inflace pohybuje spíše u hranice 3 % nebo i nad ní.

Dlouhodobá průměrná roční inflace 3 % má zásadní vliv na kupní sílu našich úspor. Tento jev se nejvíce projeví právě v dlouhodobé rezervě. Pokud nám tahle rezerva nevydělá v průměru více jak 3 % ročně, znamená to, že reálně chudneme. Výnosy nad 3 % dlouhodobě naopak znamenají zvyšování reálné hodnoty naší rezervy a růst našeho jmění.

Pokud budete mít v dlouhodobé rezervě například 500 000 Kč a budete ji držet na běžném účtě bez úroků, budete mít po 10 letech stejnou částku, za kterou ale pořídíte méně statků a služeb. Při inflaci 3 % ročně klesne hodnota těchto peněz na 372 000 Kč. Na dvacetiletém horizontu poklesne kupní síla dokonce na necelých 277 000 Kč a to je důvod, proč je důležité tvořit dlouhodobou rezervu tam, kde se zhodnotí dostatečně na to, aby překonala inflaci.

Spočítat vliv inflace na vaše rezervy si můžete zde.

Efektivní tvorba dlouhodobé rezervy

Jak tedy tvořit dlouhodobou rezervu efektivně abychom překonali inflaci a nepřišli při tom o všechny úspory? Odpověď je rozumné investování. Investic se nemalé množství Čechů stále bojí, nicméně když se investování vezme za správný konec, není důvod k obavám. Ostatně i doplňkové penzijní spoření funguje tak, že se vložené prostředky investují a zhodnocují.

Investice do nemovitostí

V Česku velmi populární strategií zajištění dlouhodobé rezervy je pořízení vlastního bydlení, případně i investiční nemovitosti k pronájmu. Výhodou je pravidelný příjem z nájmu, který lze například v penzi využít jako renta. Největší kouzlo však zpravidla udělá zhodnocení nemovitosti v čase, které v dlouhodobém měřítku může překonat inflaci.

Akcie a fondy

Skvělou příležitostí, jak tvořit dlouhodobou rezervu jsou investice do akcií a akciových fondů. Akcie představuje cenný papír, se kterým se pojí práva jako podíl na zisku společnosti nebo možnost hlasování na valné hromadě. Díky své dynamice jsou akcie vhodné na dlouhodobé investice. Průměrný výnos akciového portfolia může dělat dlouhodobě okolo 9 % p. a.

Vezmeme-li v potaz 3% inflaci, dostává se našim penězům zhodnocení až 6 % p. a. v reálné hodnotě a můžeme tak na investicích vydělat. K tomu je ale nutné správně vybrat a nastavit investiční plán a portfolio. S tím vám může pomoct nezávislý investiční konzultant nebo můžete začít s investováním například na platformě Portu, kde si vše vyřídíte sami, ale o vaše investice se vám postará Portu samotné. Podívejte se na naši recenzi Portu.

Závěrem

Tvorba rezerv je velmi užitečným finančním návykem. Při správném rozdělení financí na krátkodobou, střednědobou a dlouhodobou rezervu, budou peníze pracovat pro vás a ne vy pro ně. Vyhnutím se chyb v tvorbě rezerv si můžete zajistit kvalitnější život splněním vašich snů a cílů. Navíc není špatné usínat s pocitem, že máte dostatečně velký finanční polštář na pokrytí všech možných nečekaných výdajů.